Predecir la probabilidad de impago

AARÓN RODRÍGUEZ Asesoramiento y Gestión Patrimonial en Cross Capital

01-01-2017

El riesgo de crédito nace de la posibilidad que prestatarios, emisores de deuda y contrapartes en las transacciones de derivados, puedan entrar en situación de insolvencia. Las agencias de rating como Moody’s, S&P, Fitch o la española Axesor, ofrecen calificaciones para determinar la solvencia de los bonos corporativos.

Una calificación crediticia está ideada para proporcionar información sobre la calidad del crédito. Como tal, uno podría esperar cambios frecuentes en dichas calificaciones según la información que publican los mercados es positiva o negativa. No obstante, nada más lejos de la realidad y estas calificaciones se revisan anualmente y no necesariamente varían. Esto se debe al hecho que la mayoría de los tenedores de los bonos son planes de pensiones con restricciones en folleto en cuanto a la calidad de los activos que deben mantener en cartera por lo que, a su vez, son los principales demandantes del rating. Un cambio frecuente en la valoración crediticia de la deuda hará que el gestor realice más movimientos en la cartera para satisfacer las reglas de gestión, incurriendo con ello en mayores costes en detrimento de la rentabilidad del fondo. Sin embargo, compañías como Moody’s KMV y Kamakura proporcionan estimaciones de la probabilidad de quiebra en función del precio de la acción y otras variables. Estas estimaciones no persiguen la estabilidad de la valoración como uno de sus objetivos, sino que tienden a responder más rápidamente a la información que va proporcionando el mercado.

La mayoría de los bancos tienen procedimientos para calificar la solvencia de sus clientes corporativos y minoristas. La metodología empleada suele implicar el uso de determinados ratios de rentabilidad (RoA) y de balance (ratio de liquidez y deuda/patrimonio neto), y tienen implementados complejas metodologías recomendadas por el Banco Internacional de Pagos de Basilea (BIS). Los bancos reconocen que es el dinero el efectivo y no las ventas lo que devolverá el préstamo.

Edward Altman fue el pionero, al utilizar ratios contables para predecir la probabilidad de quiebra de una empresa cuando, en 1968, desarrolló lo que se conoce como Z-score. Usando una técnica estadística conocida como análisis discriminante, a través de un estudio retrospectivo de 20 años a un total de 66 empresas, logró obtener uno de los mejores modelos de predicción de quiebras y determinar un total de cinco variables clave, cada una con una ponderación distinta. El modelo inicial estaba basado en empresas manufactureras, pero como la idea del modelo era emplearlo para cualquier tipo de empresa, tanto cotizada como no cotizada, hizo una serie de modificaciones en las ponderaciones, además de sustituir una de las variables. Así, la función discriminante final es:

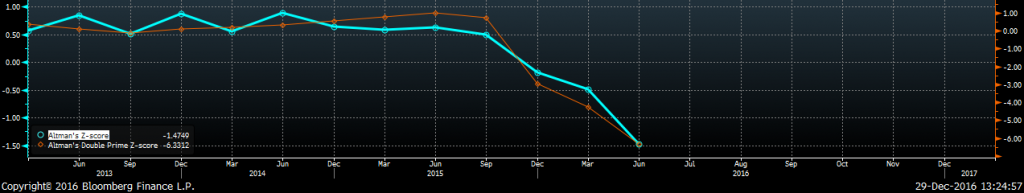

Z’ = 0,717a + 0,847b + 3,107c + 0,420d + 0,998e

Donde: a = fondo de maniobra/activo total; b = Ingresos retenidos/activo total; c = BAII/activo total; d = capitalización bursátil/pasivo total; e = ventas/activo total. Si Z’ > 2,90, la empresa no tendrá problemas de solvencia en el futuro, pero si Z’ < 1,21, la empresa tendrá problemas de solvencia de seguir así; así de simple. La precisión del modelo es superior al 93% en un horizonte temporal de un año. Nada mal para una fórmula de “andar por casa”. Como bonus adicional, se adjunta un gráfico de la evolución del Z-score de Abengoa.