Tipologías de gestión (continuación)

FRANCISCO GONZÁLEZ Asesoramiento y Gestión Patrimonial en Cross Capital

20-08-2017

En el anterior post resumimos las principales características de los dos estilos de inversión más popularizados en el mundo de la gestión de activos, continuamos con la creciente preferencia que está ganando la gestión pasiva vs. la gestión activa, y finalizamos estableciendo la principal problemática que esta tendencia acarrea, que será el tema central de esta publicación.

El principal instrumento que un inversor, ya sea institucional o particular, tiene para replicar a un índice de referencia son los fondos cotizados (ETF). De esta manera, el inversor no tiene que adquirir cada título que compone el índice que pretende replicar ya que esta tarea es trasladada al ETF, que adquiere el mandato de mantener en cartera todos los títulos que componen el índice que pretende replicar, rebalanceando los pesos diariamente y ofreciendo liquidez intradía a sus partícipes.

Hasta aquí, este sistema se antoja estable y atractivo para la inversión. Sin embargo, asumamos que los flujos entrantes en la industria de los ETF cada vez son mayores y alcanzan dimensiones considerables. Los gestores de estos fondos deberán adquirir con esta nueva liquidez una cesta de títulos adicional de manera que la cartera resultante replique al índice de referencia. Es decir, comprarán todos los títulos ajustados a su peso en el índice, con independencia del mayor o menor potencial que estos puedan tener, lo cual genera presiones alcistas en los precios. Esta tendencia al alza incita a comportamientos gregarios, donde los nuevos inversores tenderán a referenciarse al índice inyectando nueva liquidez vía ETFs, retroalimentando el círculo vicioso.

En la medida en que el importe total invertido vía gestión pasiva aumente, la eficiencia del mercado tenderá a reducirse, dado que cada vez habrá menos gestores en el mercado que distingan entre activos “buenos (con potencial)” y activos “malos (sin potencial)”. De esta manera, se crean las condiciones ideales para la proliferación de ineficiencias en el ámbito de la formación de precios, esto es, habrá más casos de activos financieros cuyo precio no refleje su valor intrínseco.

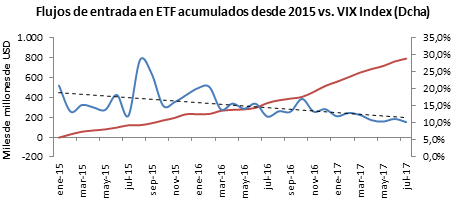

Adicionalmente, la entrada continuada de nuevos flujos monetarios en la gestión indexada genera escenarios de baja volatilidad, en tanto en cuanto los gestores se ven mandatados a adquirir la cesta de títulos de referencia día a día. De hecho, atendiendo a los datos publicados por el Investment Company Institute (ICI), el flujo de entrada en ETFs medio mensual desde inicios de 2015 ha sido de aproximadamente 25.500 millones de USD. Con este nuevo volumen de entrada, resulta complicado que se produzcan correcciones prolongadas, manteniéndose niveles bajos de volatilidad en los índices.

Nota: El VIX es el Índice de volatilidad implícita de las opciones del índice S&P 500.

Fuente: Investment Company Institute (ICI) y Bloomberg.

Fruto del buen comportamiento de la gestión indexada estos últimos años, entre otros factores, se han desarrollado los “roboadvisors” o gestores automatizados. Los roboadvisors son plataformas digitales que proveen de asesoramiento financiero y gestión del patrimonio de manera online, construyendo una cartera de inversión con ETFs en función del perfil de riesgo del cliente (que se determina con un test inicial que debe realizar el cliente al acceder a la plataforma). La principal ventaja de los roboadvisors es su bajo coste en relación a las carteras de fondos tradicionales de gestión activa, característica que trasladan de los ETF, además de la ausencia de intereses personales que puede ofrecer una gestión robotizada y que es valorada por un amplio segmento de inversores.

En definitiva, la gestión pasiva ha experimentado un gran salto cualitativo y cuantitativo los últimos años, apoyada por unos retornos superiores a los propios de la gestión activa, y por el surgimiento de instrumentos (ETF) y plataformas (“roboadvisors”) que facilitan el acceso a este tipo de gestión. No obstante, la gestión indexada puede acarrear ciertos riesgos, en la medida en que ritmos de crecimiento elevados pueden generar escenarios de volatilidad artificialmente reducida y la proliferación de ineficiencias con altas valoraciones. Asimismo, la gestión indexada, dado su carácter direccional en relación al mercado, genera rendimientos elevados cuando el mercado es alcista, pero pierde la capacidad de reducción de pérdidas cuando el mercado es bajista.